在内外部压力的共同作用下,中欧双方达成协议的可能性大增,但周期则不确定。

文 /《汽车人》齐策仁

4月11日,中国与欧盟宣布重启电动车关税谈判。截至目前,不足一周,尚未谈出结果。

不过,欧盟试图以中国电动车的“最低价格承诺”为代价,搁置去年10月加征的电动车关税,在美国政府发起面向全球的关税战之际,已经注定。理由就是:欧盟“不可能对两个最大经济体同时开(贸易)战”。

中欧接近有政治基础

当然,不能将美国的关税威胁,视为中欧重启电动车关税谈判的唯一驱动因素。

去年12月23日,就有英媒透露了中欧双方“接近”达成解决方案,尽管两天后欧盟官员否认了这一说法。有人说源于VDA(德国汽车工业协会)的游说,但是,在长达一年多的关税博弈中,证明了VDA的作用是有限的,现在也不能高估。别说VDA,德国现在的看守政府,在中欧关税博弈中所起到的作用,也是非常可疑的。

现在美国的全球关税计划,正对中欧媾和起到助推作用。只要谈判的政治基础是扎实的,对细节的讨价还价(比如是此前中国提议的3万欧元,还是法国坚持的3.5万欧元),不影响协议达成,最多拖一下时间。

这里面当然存在一些变数。4月12日,川普宣布对不反制的经济体加征超额关税暂停90天(10%的加征先予执行),4月14日,他又暗示暂时免除汽车和零部件关税。美国海关和CBP(边境保护局)尚未完成第一阶段关税的调整工作,后面变来变去的说法,并未形成可供执行的政策。

不排除布鲁塞尔存在“观风”意图,即等着美国对欧关税落地之后再定行止。但是,如果后者变成现实,就意味着欧盟筹码的缩水,中国可能不会就具体方案让步。

而且,川普反复的抬价施压习惯,也让起码的互信基础荡然无存。就算双方签字,美国很容易找出其他借口推迟履约,而将对方坐实的让步,作为新一轮谈判的起点。现在这一套,很难在大国博弈当中再起效。

中国品牌在欧销量受影响

2024年,中国对欧盟出口汽车74.8万辆,同比增长0.5%;而新车价值126亿欧元,同比下降12.2%,呈现量平价减的局面。2024年有接近10个月都未实际加征关税,但加税预期影响了需求。

2024年,欧盟内部新能源销量下滑了5.9%,但其中插混增长9.2%。有消息称,中企为了规避纯电加税,而强化了插混输出(尚缺乏数据证实这一说法)。而在英国,中国新能源车销量在2024年第四季度增长了21%,英国并未对中国电动车加税。去年英国经济增长率只有0.34%,还不如欧盟的1%增长率。

这表明,欧盟内部政策要背大部分锅,包括补贴断崖式下降,以及供应链不切实际地追求本地化。这其中,对中国电动车加征关税占比多少,很难计算。

从中国的视角看,欧盟仍是中国纯电动车的第一大出口目的市场。2025年一季度,中国出口新能源车48.2万辆,同比增长58.6%,其中对欧盟出口新能源车占据的比例仍为23%,基本上回到了加征关税前的状态。除了刚才提到的插混平替,实际上中国品牌基本自己扛下了关税成本(从量价比上可以看出)。这对中国品牌价值是不利的。

作为关税代价,MG销量退出了前十名争夺,目前中国品牌在欧洲排名最高的是比亚迪;中国品牌单车型销量最高的仍是MG4,只不过排名仍然十名开外。由于关税打压,中国车企的销量变得更分散,没有形成足够强势的旗舰品牌。

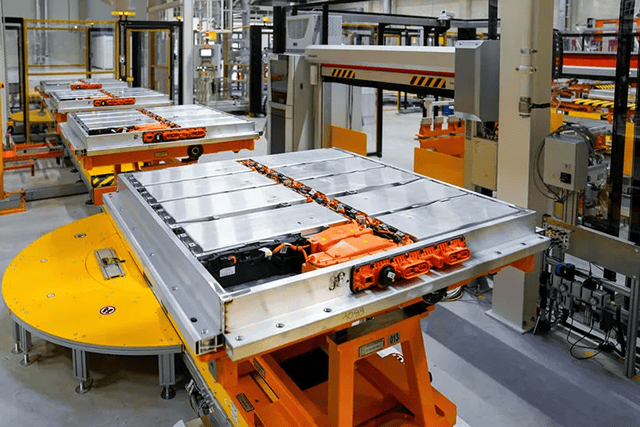

而欧盟付出的代价,则是供应链继续高度依赖中国供应。有数据表明,欧盟的电池关键零部件有72%以上依赖中国供应,其中大部分都由亚洲电池厂商在欧洲的工厂下单。如果考虑这些工厂(技术、工艺和上游供应)知识产权从中国延伸过来,那么欧洲对中国电动供应链,并未因加征关税而削弱,反而有加深的趋势。

关税对投资拉动作用有限

欧盟关税对中企的投资行为影响也是确定的。

比亚迪在匈牙利、宁德时代在德国和匈牙利的整车/电池投资项目,早就确定下来,两者今年都将投产。亿纬锂能对匈牙利利德布勒森的投资项目(99.71亿元),在4月9日才获得建筑许可,预计2026或2027年投产。

只不过,亿纬锂能是依据客户(奔驰和宝马)要求才来到欧洲投资,关税的影响不大。

奇瑞在西班牙的产能,去年就已经完成下线仪式,当时仍是KD模式。奇瑞与合资伙伴计划2025年之后逐步引入焊接、涂装等完整的五大工艺,预计2026年能够实现全工艺生产。

据说,吉利、比亚迪、长安都有完整的欧洲商务计划,其中前两者拥有重资产投资的计划。蔚来则在匈牙利投资了补能体系。

总体说来,中企更热衷于在泰国先建立优势产能,对欧洲的投资,态度相对保守,规模还没起来,关税起到的推动作用是有限的。

欧盟的隐形诉求

欧盟之所以愿意与中方一直保持接触,并未断绝继续谈判的可能,很大程度上建立在关税效果评估上,欧盟内部对其效果持怀疑论者可能一度占了上风。欧盟最担心的莫过于中国声称、但未实施的反制手段(包含猪制品、葡萄酒和乳制品等)。

中国不急于反制的原因,则在于欧盟关税是局部性的,存在谈判空间。而对于美国的关税大棒,中国在不到一天之后就决定反制,并拒绝以此为基础谈判。

在内外部压力的共同作用下,双方达成协议的可能性大增,但周期则不确定。欧盟对美国总是存在软弱的一面,只要美国给予欧盟出路,欧盟内部就有势力出来要求对美妥协。这种例子在川普的第一任期,就发生过。

欧盟对中国的诉求,表面上是防止中国电动车冲击欧盟市场,以及拉动中企对欧投资,背后隐藏的诉求,则是要求中企对欧盟技术授权和转让。

在欧盟对中企的调查当中,对于电池配方等非商务因素,总是显露出超越常理的兴趣,此举一度引发了上汽方面的反感,并拒绝披露一些技术参数。江湖传闻,这也是上汽被征税率最高的原因。

欧盟担心要求技术转让,会导致市场认知发生偏移。对于欧洲整车企业和供应链企业来说,中企在新能源价值链上积累的知识体系和工程经验更为深厚,这是一个事实。但消费者仍然存在认知惯性。

欧洲人认同欧洲品牌,是因为过去几十年他们都坚信这些品牌技术上领先、质量管理能力更强。如果欧盟公开承认技不如人,可能会对欧盟整车品牌价值形成负面牵引。这也是欧盟藏着的一点小心思。

其实这也是政客不懂技术的一个证据。他们认为,技术买来了,师傅手把手教了,供应链对接了,这个技术就是自己的了。这相当于一个学生认为,书买了、课上了,知识就一定学到手了。

他们都忽略了新能源研发需要土壤和积累,需要基础工业部门的持续支持(比如材料学的发育),需要持续技术投资,还需要数以万计的多专业工程师投入研发。否则,就只能一路买买买,而无法形成自己的能力。

如果欧盟政策对新能源市场的牵引是断断续续的(虽然环保政策没有放松),很容易让企业产生投资疑虑,进而市场规模发育不充分。这是欧盟在2021年之后,逐渐与中国新能源市场拉开差距的原因。到如今,中国新能源市场占据全球已经达到70%,其市场牵引力的可持续性,很难追赶。

欧盟与中企技术积累的落差还将加大,这意味着双方的贸易冲突根源,不但没有消除,反而继续扩大。在外界(美国)压力消失后,还可能爆发。因此,不能将双方可能达成协议,视为终结版协议。【版权声明】本文系《汽车人》原创稿件,未经授权不得转载。

推荐

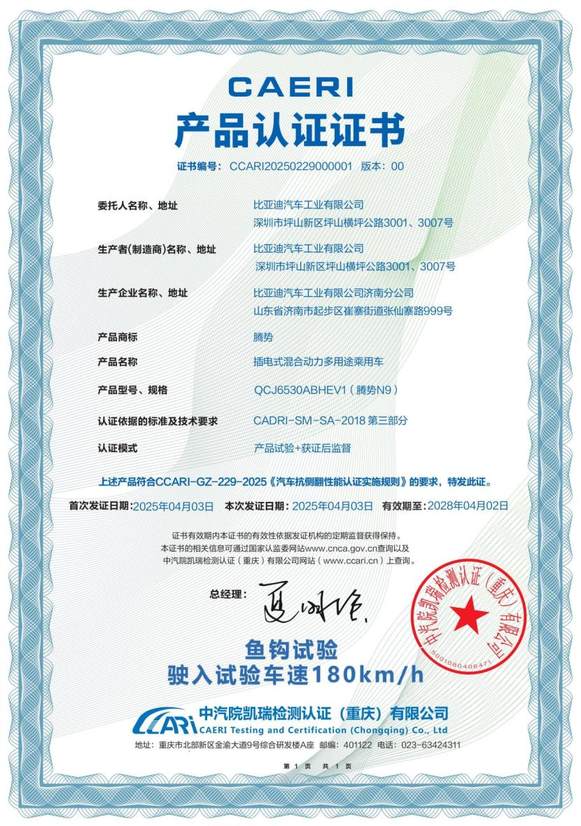

腾势N9以180km/h鱼钩测试成绩刷新世界纪录!

车汇天下 栏目组

置换升级 限时钜惠!中级插混SUV宋L DM-i智驾版至高1万元厂补

BigDriver

发布L2城区辅助驾驶HSD 地平线携手奇瑞等车企共赴智能化新征程

BigDriver

户外人的硬派SUV首选来了, 深蓝G318无忧穿越版15.29万元起

汽湃

2025福探长盛典 长安福特致敬探险者

汽车门

上海车展重磅SUV巅峰对决,谁将定义未来出行?

百姓评车

全新双能旗舰轿车悦意08将首秀 一汽奔腾上海车展看点揭秘!

BigDriver上海车展看什么全新轿车?不妨认准这5款,预计有3款价格会亲民

优视汽车

深蓝G318无忧穿越版15.29万起,满足你对硬派SUV的所有想象

车动态

一首“敢问路在何方”,长安福特给所有探险者送上时代金曲

驾核报告

全新本田飞度爆改外观,老车主看了都替它头疼

车动态

地平线发布全新HSD系统 携手奇瑞开启智能驾驶新纪元

AM车镜评论

暂无评论,抢占沙发