前 言

随着3月底零跑汽车年报发布,四家造车新势力上市公司“理蔚小零”2023年年报数据已全部出炉。汽车之家研究院从销量、营收、利润、支出及现金流等方面,对比分析中国造车新势力与头部企业特斯拉的财报业绩表现。(注:文中特斯拉财报数据依据当年汇率进行转换,同比数据采用原始报表比值)。

一、理想交付量高歌猛进,“蔚小零”交付目标未达成且增速低于整体新能源市场增速

交付量是最直观反映车企发展的指标。

2023年全年,特斯拉、理想完成年度交付目标,理想获得超高速增长。

随着全球电动车竞争的进一步加剧,曾经的市场领导者特斯拉在各个层面出现了下滑趋势,领先的竞争优势减弱。2023年特斯拉压线完成181万交付目标,同比增长38%,增速进一步放缓。

国内新势力领跑者理想凭借L系列3款年交付均超10万的产品,实现年销38万辆,超额完成目标,同比大增182%。

“蔚小零”未完成23年交付目标,且交付量增速低于整体新能源市场增速。

蔚来受平台换代及降价潮冲击,2023年交付16万辆,在几家车企中目标达成率最低(64%)、且交付量增幅最慢;

小鹏上半年受产品定位失误、内部贪腐等影响,上半年交付量同比下滑40%,随着23年下半年G6上市、内部管理取得成效,交付量持续回暖;

零跑与以往动辄3位数增长相比,23年增速不及整体新能源市场增速,但产品结构优化,相对高价的C系列交付占比提升至73%。

从2024年目标来看,竞争态势更加严峻。特斯拉未具体公布全年交付目标,仅警告称24年销量增长将放缓。因缺少全新车型提升销量,蔚来24年目标下调至23万辆,同比下调1.5万辆。理想原定24年销售65-80万辆,一季度受MEGA销量不及预期影响,也下调全年销售目标至56-64万辆。

二、交付带动营收增长,理想率先盈利,“蔚小零”仍陷亏损泥潭

营收增长主要受益于交付量增长。理想高速增长的销量带动营收突破千亿,营收同比呈3位数的高增长,其余四家营收增速都出现了大幅放缓。

从营收结构来看,汽车收入仍是营收核心。但特斯拉和蔚来汽车收入占比分别为国内外最低,业务发展更为多元,FSD服务、换电等回报周期更长的业务也占据一定比重,长期来看,业务竞争力及盈利能力都会得到进一步提升。

特斯拉FSD、服务、储能等业务收入快速增长,2023年服务及其他收入增长39%,储能收入增长57%,均高于整车销售增速。

蔚来其他销售和收入占比11%,主要包含配附件销售、能源解决方案等,该部分收入2023年大幅增长69%,远高于汽车销售8%的增速。同时23年底长安、吉利等众多车企宣布加入蔚来换电网络,双方将在换电服务网络建设及运营、换电车型研发及定制等多方面合作,众多车企的加入有利于提升换电站利用率,分摊换电站建设、运营成本,推动蔚来换电业务盈利迈出重要一步。

2023年新势力全员都已实现毛利转正,但“蔚小零”5%以下的毛利率远未达到健康水平。

健康:理想规模效应带动毛利同比提升3个百分点,首次超越特斯拉毛利率,也达到了李想自称的20%健康门槛;特斯拉实行“以价换量”策略,毛利率出现19年来的首次下滑,但仍有较大的盈利空间;

提升:得益于产品结构改善,23年零跑首次实现了全年毛利转正,但0.5%的毛利率并达不到车企长期健康发展的要求;

下滑:小鹏毛利下滑最严重,归结于促销活动增加及新能源汽车补贴期满;蔚来汽车毛利率高于整体毛利率,现阶段,投入高昂的换电业务仍在拖累整体毛利率。

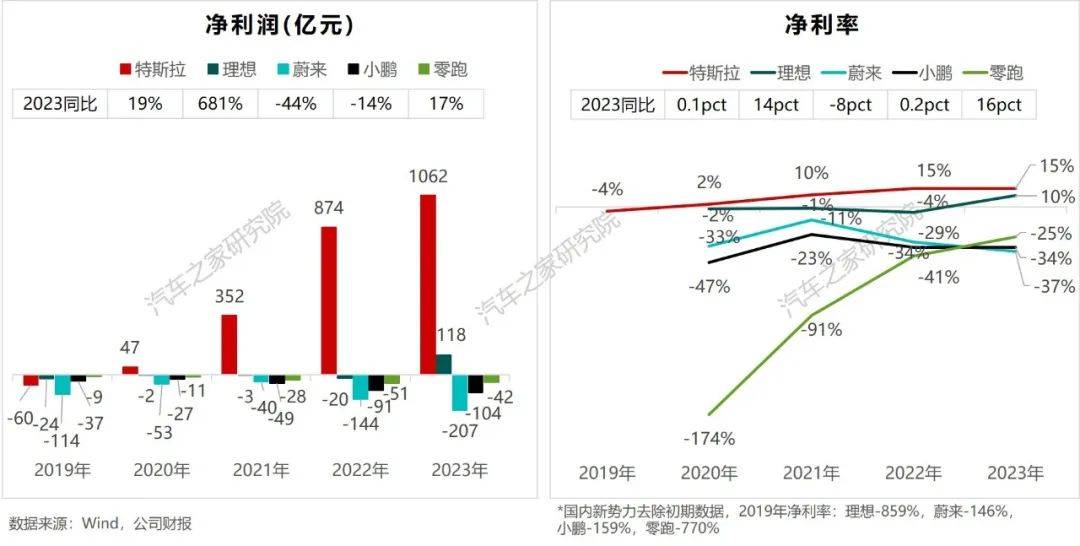

理想率先盈利,蔚小零仍持续亏损。

理想成立8年年销38万辆,得益于规模的迅速扩大和经营效率的提升,率先扭亏为盈,全年净利118亿,成为继比亚迪、特斯拉之后全球第三家实现盈利的新能源车企。

而蔚来、小鹏由于交付未能如期增长,同时促销活动增加、研发费用仍在大手笔支出,净亏损则进一步扩大,蔚来同比扩大44%,23年全年亏损207亿;小鹏同比扩大14%,23年全年亏损104亿。

零跑得益于较高价位的C系列带动新车平均售价提升,净亏损收窄9亿,净利率有所回升。

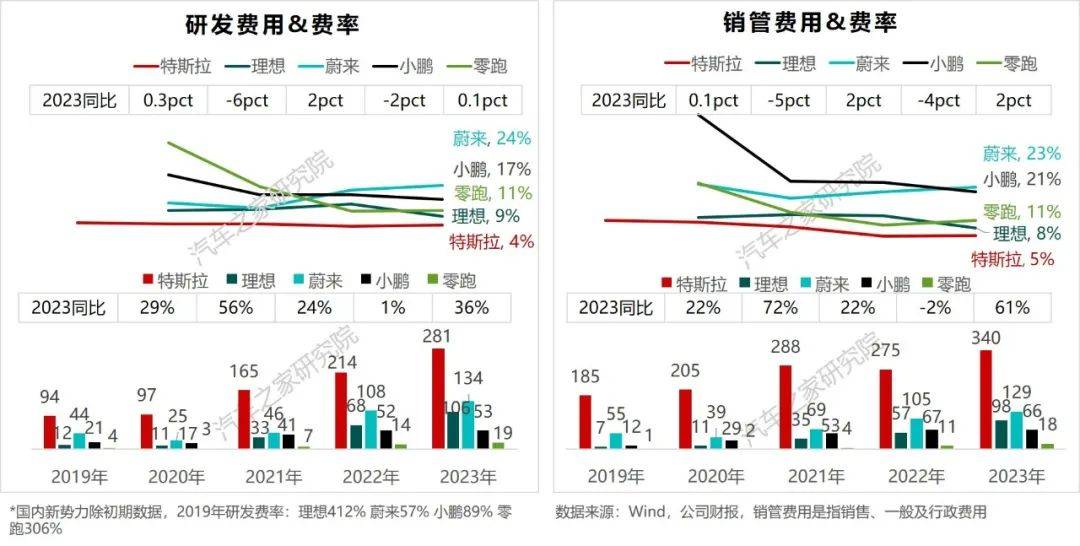

三、“蔚小零”研发和销管费率在10%-25%区间,远高于成熟车企特斯拉约5%的水平

蔚来大手笔支出仍在持续,2023年费率进一步升高。研发及销管费用投入均超百亿,需要支撑主营品牌外加换电、蔚来手机、子品牌阿尔卑斯及萤火虫等多项业务。同时2023年蔚来还设定千站计划,年底累计建成超2300座换电站,这是一笔短期内难以盈利的重资产投入。

小鹏此前拓展了飞行汽车、机器人等多个业务,但2023年小鹏加速降本,严格实行费率管控,研发费用同比仅上涨1%,销管费用同比下滑2%,在5家中涨幅最小。

相较蔚来小鹏的大手笔开支,理想在规模效应下,研发及销管费用上升但费率下降,研发费率下滑6个百分点,销管费率下滑5个百分点,费率都控制在10%以内。

而特斯拉在强劲的费用管控能力下,研发费率保持在4%,销管费率保持在5%左右,维持平稳。

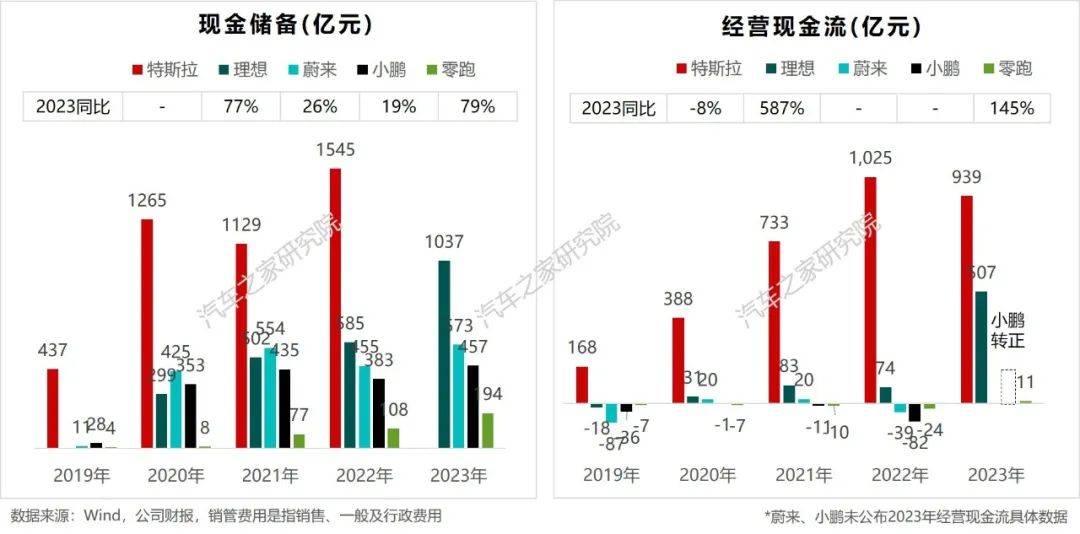

四、蔚小零“自我造血”能力弱,积极筹集外部资金

除特斯拉理想外, “蔚小零”仍处于亏损状态,2023年各家积极筹集资金,现金储备都同比增长,按照目前的现金储备,未来2~4年是存亡生死期。

理想最稳:主营业务利润增长及规模效应下供应商应付款增加,带动现金储备及经营现金流同比大增,未来研发、管理等支出,没有太大压力;

蔚来最亏:是四家车企中亏损最严重的,且经营现金流为负。现金储备增加主要来自中东投资机构CYVN的战略投资,7月投资11亿美元,12月进一步加码,新增投资22亿美元,累计约合人民币230亿;

小鹏转正:现金储备增加主要来自大众,7月向小鹏增资7亿美元(约合人民币50亿元)收购小鹏约4.99%的股权。同时,何小鹏在财报电话会上表示,小鹏汽车2023年首次实现全年经营现金流转正;

零跑转正:现金储备增加主要来自Stellantis集团入股,投资15亿欧元(约合人民币117亿元)获取零跑约20%股权。2023年零跑经营现金流首年转正,达到11亿元。

五、2024年开年挑战重重,蔚来小鹏Q1交付表现欠佳

2024年一季度已经结束,就Q1实际交付来看,蔚小理都完成了季度交付目标。但实际上,理想和蔚来都在3月末下调了一季度交付目标,理想由于MEGA交付未及预期减少了2.4-2.5万辆的交付指引,蔚来减少了0.1-0.3万辆,若依据此前预期,则无法完成目标。

从Q1交付年度完成率来看,蔚来小鹏Q1的年度完成率同比去年出现下滑,全年目标完成压力较大。小鹏2023年Q1交付1.8万辆,占全年实际交付的13%,而目前2024Q1年度完成率仅8%。零跑Q1交付表现较好,保持水准则有可能完成年度目标。

结语

2024年,汽车行业价格战愈演愈烈、新品牌新产品强势登场,新势力将进一步分化。理想步入纯电市场能否延续23年的交付高光,蔚小零能否改善亏损,看到盈利曙光?五家车企承载了新势力的希望,也未摆脱生死存亡的挑战,24年将走向怎样的格局,我们将持续关注。(文/汽车之家研究院)

推荐

品牌重塑“渐入佳境”,捷豹路虎继续讲好中国故事

车市红点

4S店称奥迪Q4 e-tron撞到路牙就会起火,奥迪官方怎么看?

车宇世界

11.49万元起 ,第二代UNI-V智电iDD开启智电轿跑新时代!

环球汽车网

奇瑞谷俊丽:智能化也不客气了,2025年全面对标新势力

车壹条

长安启源E07正式亮相,可变特性引领智能电动SUV新趋势

驾域AUTO

VS5、VS7正式上市,捷达进入2.0时代

环球汽车网

比亚迪海洋网发大招,三款重磅新车值得期待!

环球汽车网

聚焦北京车展:多款全新豪车引爆展台,中国力量开始崛起

车市谈

限时惊喜价15.98万元,广汽本田e:NP2极湃2广州发售!

车域无疆

欧拉闪电猫再迎OTA重磅升级,招募用户抢先体验

车讯视野

单月售153台,飞凡R7销量连续3个月走低,实在让人担忧

车宇世界

2024北京车展:长城炮2.4T,长超5米4,3吨牵引资质!

懂车之道评论

暂无评论,抢占沙发