这几年,电池行业份额逐步向龙头企业集中的趋势正在变得不可避免。根据最新数据,2024年中国动力锂电池行业CR3(前三名市占率)已达76.1%,CR10更是高达95.6%,反映出市场加速向头部企业倾斜的格局。

具体来看,宁德时代盈利能力惊人,尽管2024年营收下降接近10%,但归母净利润逆势增长超过15%,达到507.45亿元。动力电池系统业务,毛利率达到23.94%;比亚迪通过垂直整合的模式,使其2024年动力电池毛利率达24.7%,远超行业均值。数据显示,24家锂电上市企业平均毛利率约为20%。

可以看出,像宁德时代和比亚迪这样的头部企业,展现出强大的战斗力。而尾部企业的毛利率普遍低于15%,甚至有些还出现亏损的情况。

这一情况和汽车行业的优胜劣汰逻辑高度相似,展现出明显的马太效应。

宁德时代和比亚迪像两座大山

具体到各家品牌,我们发现各家之间的差异非常大。宁德时代,我们在上文说过,它虽然整体营收下降了,总营收为3620亿。但是利润确实非常惊人,归母净利润达到507.45亿元。2024年,公司实现锂离子电池销量475GWh,同比增长21.79%,其中,动力电池系统销量381GWh,同比增长18.85%;储能电池系统销量93GWh,同比增长34.32%;

比亚迪的动力电池主要是自用。因为比亚迪是2024年的车市销量冠军,累计达到427.21万辆,同比增长41.26%。这样的销量有效支撑了公司的动力电池装机量。年报中,比亚迪并未具体透露动力电池的营收,仅仅透露了全年刀片电池装机量近200GWh。

比亚迪通过超长尺寸电芯的紧密排列,提高体积利用率,使得搭载磷酸铁锂体系的纯电动汽车续航里程可达700km以上。比亚迪计划在2025年推出新一代刀片电池,旨在进一步提升汽车续航里程并延长电池使用寿命。

刀片电池不仅仅满足于自用,还有相当一部分产能外供。

宁德时代和比亚迪两者合计占据国内动力电池市场69.82%的份额,头部效应显著。

反观其余的二线电池厂商,在为所剩不多的市场份额全力争取份额。

国轩高科2024年营收创历史新高,达到353.92亿元,同比增长11.98%;实现归母净利润12.07亿元,同比增长28.56%。动力电池业务营收256.48亿元,同比增长11.3%,毛利率15.1%;

2024年国轩高科国内动力电池装车量25.04GWh,排名第四,市占率4.6%,较2023年增加0.1个百分点。从公告来看,2024年共配套17家整车企业,主要客户是奇瑞、吉利、零跑和上汽通用五菱。

亿纬锂能2024年营业收入为486.15亿元,同比下降0.35%;归母净利润为40.76亿元,同比增长0.63%。公司毛利率为17.41%,同比上升0.77个百分点。动力电池营收191.7亿元,同比下降20.1%,毛利率14.2%。

亿纬锂能2024年动力电池出货量为30.29GWh,同比增长仅7.87%,低于行业平均水平。毛利率14.7%,同比下降2.3个百分点。亿纬锂能2024年以来配套的客户有广汽、大运、合众、北京汽车制造厂、吉利、长安、小鹏、北汽、零跑、宝马、领途、江淮等。热销车型不多,主要靠小鹏P7+一款车。2025年一季度亿纬锂能装机量排名仍是第五,但最大装机来源于商用车,乘用车业务占比已不足50%,其中PHEV乘用车占比仅为0.7%。

与同业相比,亿纬锂能出货量不足宁德时代的10%。但单价与宁德时代最为接近,是二线电池企业单价最高的。

欣旺达在2024年动力电池出货量合计25.29GWh,同比翻超一倍,实现收入151.39亿元,同比增长40.24%。欣旺达最大的客户是理想汽车,其装机量很大程度也因为理想汽车而水涨船高。上海车展首日,李想和欣旺达动力董事长王明旺互访各自展台,颇有一番你好我好大家好的意图。

二线电池企业又该怎么破局?

从市场份额的角度来说,宁德时代和比亚迪已经一骑绝尘,赚取了行业内最多的利润。电池行业份额逐步向更龙头的公司集中已经是不争的事实。二线电池企业也在寻求机会,力争在优胜劣汰的竞争中占据有利的生态位。

那么问题来了,二线电池企业又该怎么破局呢?

亿纬锂能董事长刘金成曾表达这样一个观点,锂电池这个行业的特征是,你想“卷”但是你没有资格,因为没人能卷过比亚迪和宁德时代。这样的背景下,行业应该回到提高技术和质量水平的本质层面。

这也说明了一个问题,从整条产业链的成本上来看,现在除了矿以外,其他环节如果没有技术创新的话,降本已经到极限了。

差异化或许是破局的方式。因为头部企业已经有了庞大的市场规模,有了完整的生态模式,如果它想要拼成本,二线竞争对手根本就防不住。

二线电池厂商各有各的差异化打法。亿纬锂能在新能源商用车各细分市场头部客户覆盖率超80%。中国汽车动力电池产业创新联盟数据显示,今年一季度公司新能源商用车装车量市占率13.41%,稳居国内第二;欣旺达动力HEV混动电池累计装机量突破150万台,排在全球前二。不过由于HEV混动电池大多容量较小,所以GWh装机量并不大。但这不失一个思路。

还有,随着钠离子电池技术在能量密度、循环寿命和安全性等方面取得了重大突破,这也成为各家电池企业争先突破的机会。

国轩高科,2025年钠离子电池产线投产。宁德时代的第二代钠电池能量密度达200Wh/kg,计划2025年12月量产,支持-40℃极寒环境放电;中科海钠全球研发总部及10GWh钠电池基地落户长沙。

简单来说,钠电产业已形成“龙头引领+细分突围”格局,技术路线分化明显。这就为二线电池企业带来了突破机会。

另外,我们也需要从头部电池企业身上寻找成功的经验。以宁德时代为例,2024年营收同比下降9.7%,净利润却逆势增长15%。有经营方面的变化,比如销售费用和管理费用分别增长17.09%和14.51%,但财务费用却减少了16.15%,这是其中一个原因;也有成本控制的因素,比如2024年碳酸锂价格从60万元/吨暴跌至7万元/吨,公司通过长协锁价和回收体系(再生锂盐1.71万吨),将电池成本降低28%;还有产品结构优化的原因,储能电池营收占比提升至15.8%,毛利率26.8%,成为第二增长曲线;此外还有技术溢价,麒麟电池量产推动高端车型配套率提升至35%,动力电池的毛利率同比提升3.4个百分点。

百姓评车

条条大路通罗马。并不是说,头部企业做的一切就是适合所有人。一个简单道理,因为此一时彼一时。随着市场竞争环境的变化,当时能走通的路,现在未必能走通。当时因为各种原因和条件限制,没有办法实现的路径,现在反而可能有机会实现。

所以,在面对头部竞争对手的时候,二线企业需要灵活应对,该借鉴的借鉴,该创新的创新,做总比不做要强。

推荐

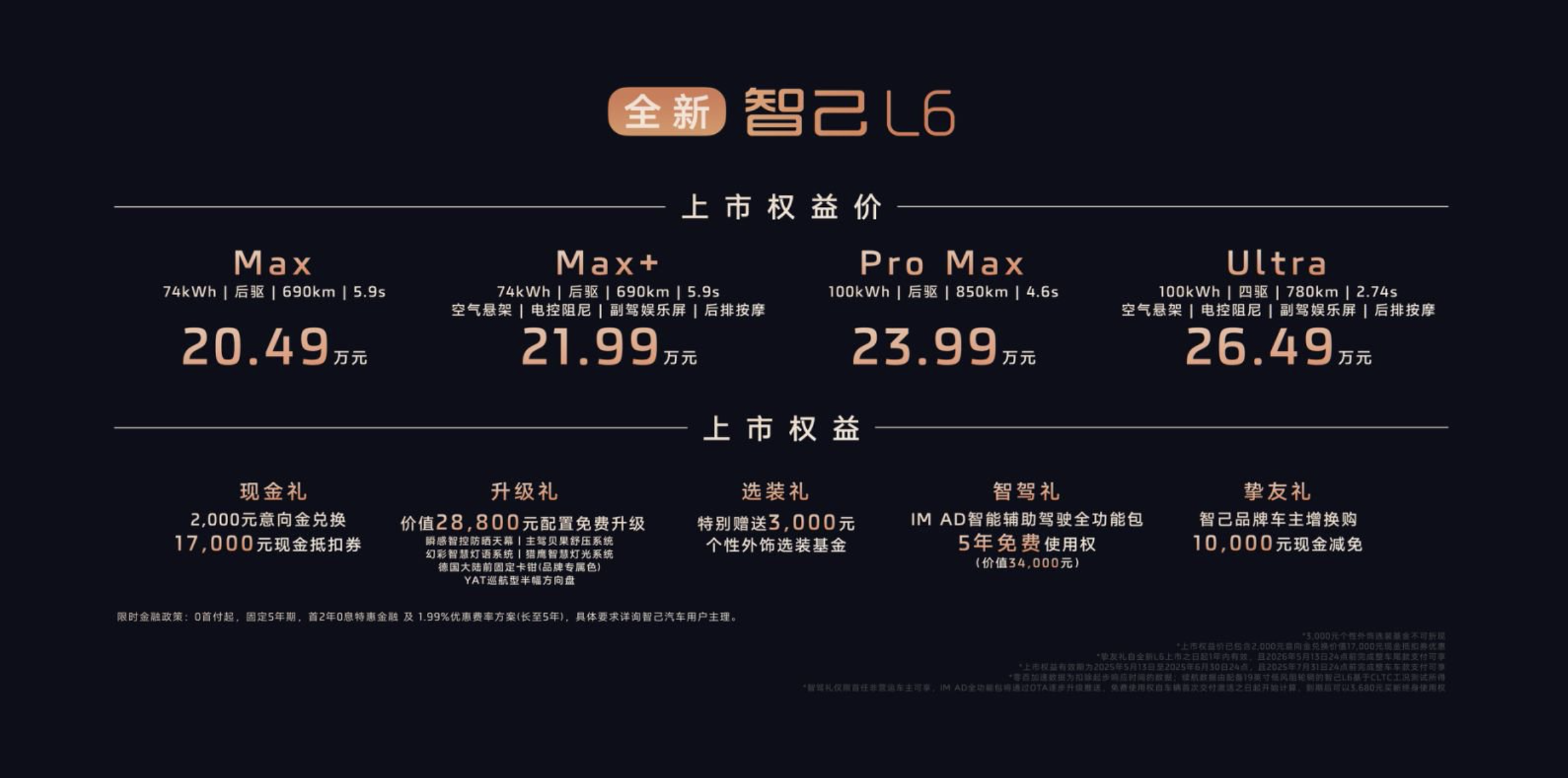

小米SU7实力劲敌!全新智己L6上市,限时权益价20.49万起

汽车商评

2025奇瑞安全之夜,用科技实力,全面守住安全“底线”!

汽车商评长安启源C390官图,“家作”就是极氪007的感觉

车动态

奇瑞安全之夜:奇瑞安全就是用户安全

车动态

全新智己L6震撼上市,权益价20.49万起!

若楠不加糖

坚守安全高底线 2025奇瑞汽车安全之夜盛大启幕

车圈薛可奈

全新智己L6:黑科技再进化,为精致实用而来

扉旅汽车

豪车美学、AI赋能满足美好出行的所有想象

双簧线

1000万!汽车史上最高索赔金额出现,阿维塔起诉造假博主

言车有徐

魏牌全新高山正式上市 开启MPV家庭新时代!!!

第壹台车

精致白领周末度假就选它!瑞虎5x卓越版伴你「慢享」周末时光

富车人

破局高端市场,奇瑞风云A9L如何定义中国智造新标杆?

汽场评论

暂无评论,抢占沙发